非常勤講師×副業が個人事業主になるメリット

クリックできる目次

経費を計上することで所得税を節税できる

非常勤講師×副業が個人事業主になる最大のメリットは、節税ができることでしょう。

教員の場合は、給与所得に対して所得税を支払います。

簡単に言えば、給料ですね。

反対に、個人事業主は、経営によって得た利益に対して所得税を支払います。

簡単に言えば、売上ですね。

給料と売上には、所得税の計算方法に違いがあります。

それは、経費を計上することができるか、できないかです。

個人事業主は経費を計上することができ、教員は経費を計上することができません。

個人事業主は経費を計上することにより、売上から経費を差し引いた金額で、所得税を支払うことができます。

そのため、経費の分だけ、節税することが可能なのです。

ちなみに、非常勤講師におすすめの副業が知りたい方は、以下の投稿をご覧ください。

個人事業主と教員との所得税の計算方法の違い

個人事業主と教員では、経費を計上できるか、できないかの違いがあります。

そのため、個人事業主と教員では、経費を差し引くことができるか、できないかの差が生まれます。

例えば、収入100万円の人が、30万円のパソコンを購入したとしましょう。

教員では、パソコンを購入したとしても、給料の100万円から所得税を支払わなければなりません。

しかし、個人事業主がパソコンを購入すると、売上100万円からパソコン30万円を引いた70万円から所得税を支払えばよいのです。

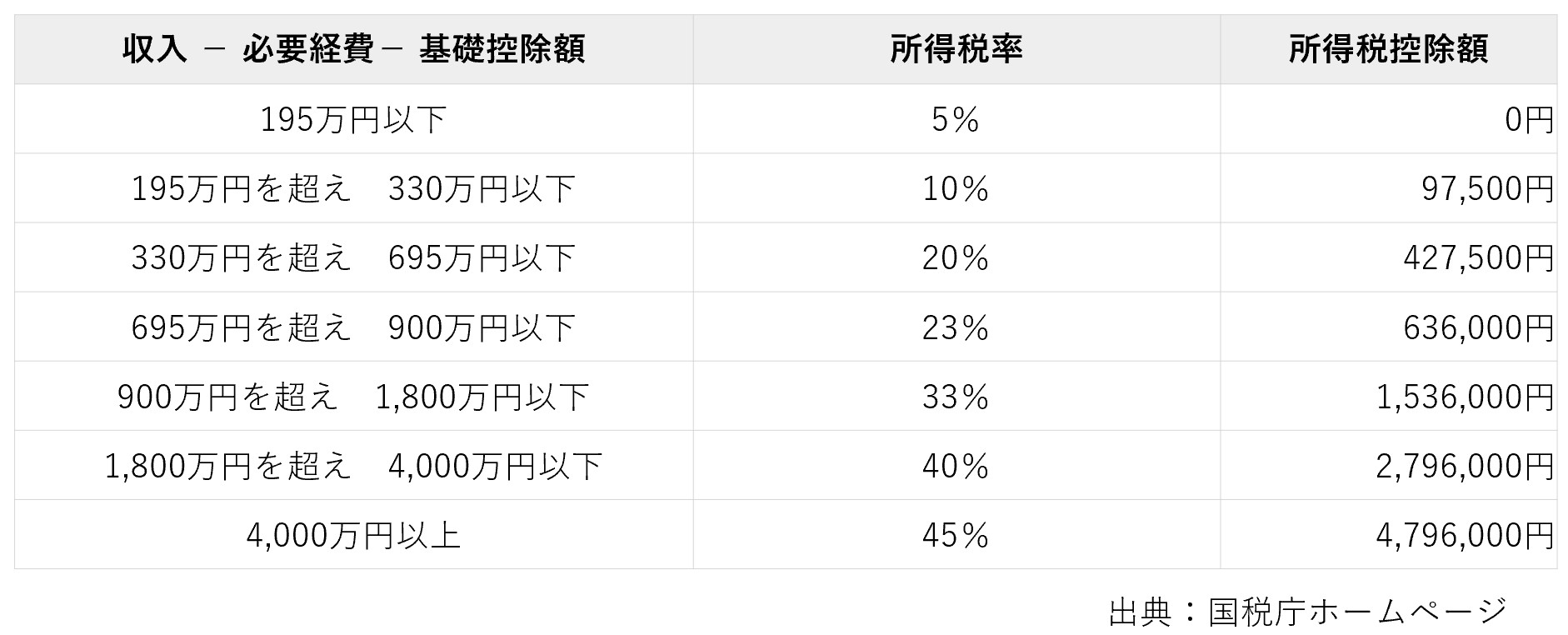

日本の所得税は、所得額によって変わります。

No.2260 所得税の税率|国税庁 (nta.go.jp) 参照

上記の表を見れば、収入100万円には、5%の所得税率がかかります。

収入100万円の人が、30万円のパソコンを購入した場合の計算方法は、以下のようになります。

教員の場合

100万円 × 5% で、5万円の所得税を支払います。

個人事業主の場合

( 100万円 - 30万円 ) × 5% で3万5千円の所得税を支払えばよいのです。

つまり、15000円分、節税することができたということです。

非常勤講師×副業におすすめのガジェットは以下の投稿を参考にしてください。

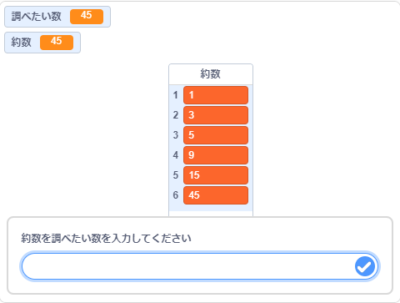

経費として計上できる例

経費として計上できる例として、以下のものが挙げられます。

事業で使用する機器や備品の購入費用

個人事業主が副業で使用する機器や備品を購入したもの。

例えば、パソコンやプリンター、机や椅子などです。

事業で使用する物品の購入費用

個人事業主が事業で使用する物品を購入したもの。

例えば、事務用品や消耗品、商品の仕入れ費用などです。

交通費や宿泊費などの出張費用

交通費や宿泊費などの出張費用は経費として計上することができます。

ただし、私的な旅行や観光などの場合は経費計上できません。

広告宣伝費用

宣伝や広告に費用をかけた場合の費用は、経費として計上することができます。

例えば、チラシやポスターの作成費用、Webサイトの制作費用、広告掲載費用などです。

損害保険料

損害保険に加入した場合の保険料は経費として計上することができます。

例えば、火災保険や自動車保険、賠償責任保険などです。

個人事業主の事業内容や状況によって、経費として計上できる内容は異なりますが、経費を効果的に計上することで、所得税を節税することができることでしょう。

非常勤講師×副業が個人事業主になるデメリット

教員が個人事業主になることに生じるデメリットは、主に2つあります。

一つが、「社会保険を負担しなければならない点」

もう一つが、「確定申告をしなければならない点」

でしょう。

社会保障を負担する必要がある

個人事業主は、社会保障費用を負担する必要があります。

これは、個人事業主が社会保険に自己責任で加入する必要があるためです。

年金、健康保険、介護保険、労災保険、失業保険の5つから構成されている保険です。

教員の場合

教員の場合は、国家公務員共済組合連合会(共済組合)に加入することが多いです。

また、厚生年金保険や健康保険、雇用保険などに加入します。

共済組合に加入することで、国家公務員の待遇や福利厚生が保障され、保険料の負担も比較的低く済みます。

個人事業主の場合

個人事業主の場合は、国民健康保険や公民年金保険に加入することが一般的です。

個人事業主がこれらの保険に加入する場合、自分で保険料を全額負担する必要があります。

そのため、教員に比べて保険料の負担が高くなる傾向があります。

ただし、個人事業主の保険料には所得に応じた税制優遇措置があります。

年収が一定額以下の場合は、保険料が減免されるため、教員よりも保険料負担が少なくなる場合があります。

国や地方自治体が法律上の措置や税制上の措置などを行い、ある条件を満たす人や企業に対して税金の負担を軽減する制度

確定申告をしなければならない

個人事業主の場合は、確定申告をしなければ、所得税や住民税が支払われないため、脱税になります。

教員の場合

原則的にですが、教員は、所得税や住民税の確定申告を行う必要があります。

ただし、教員が所属する学校で、源泉徴収によって給与から税金が天引きされる場合がほとんどです。

源泉徴収された税金が、所得税や住民税に使われるため、確定申告を行わなくても、税金の納付が完了します。

ただし、給与以外の所得や経費控除などがある場合は、確定申告が必要になることがあります。

個人事業主の場合

個人事業主は、自らの経営する事業から得た所得に対して、源泉徴収されないため、年度末に確定申告を行い、所得税と住民税を納付する必要があります。

確定申告によって経費や控除などを適用し、納付する税金を軽減することができます。